ROA – tỷ suất sinh lời trên tài sản là một chỉ số tài chính quen thuộc đối với nhà quản lý doanh nghiệp và nhà đầu tư. Đây là một trong những thước đo quan trọng để đánh giá hiệu quả sử dụng tài sản và nguồn vốn kinh doanh của doanh nghiệp. Vậy ROA là gì, có ý nghĩa như thế nào, và cách phân tích ROA ra sao? Thực tế việc áp dụng ROA trong kinh doanh như thế nào? Hãy cùng chúng tôi tìm hiểu chi tiết và chính xác qua bài viết dưới đây.

Mục lục

- Chỉ số ROA là gì?

- Ý nghĩa của chỉ số ROA

- Công thức tính chỉ số ROA

- Cách phân tích chỉ số ROA trên báo cáo tài chính

- Áp dụng phân tích chỉ số ROA khi phân tích doanh nghiệp

- Những điểm cần lưu ý khi tính ROA thực tế

- Chỉ số ROA theo từng ngành

- ROA và các tỷ số tài chính liên quan

- 5 Cách Cải Thiện ROA Trong Doanh Nghiệp (Chi Tiết & Thực Tế)

- Kết

Chỉ số ROA là gì?

ROA, viết tắt của Return On Assets, là tỷ suất sinh lời trên tài sản. Đây là một chỉ số tài chính tổng hợp, phản ánh khả năng sinh lời của doanh nghiệp so với tổng tài sản của nó. Tỷ lệ này cho thấy doanh nghiệp hoạt động hiệu quả như thế nào, bằng cách so sánh lợi nhuận sau thuế với số vốn đã đầu tư vào tài sản. ROA càng cao, điều đó chứng tỏ doanh nghiệp đang quản lý và sử dụng nguồn lực kinh tế một cách hiệu quả và năng suất hơn.

Tham khảo thêm:

Ý nghĩa của chỉ số ROA

Chỉ số ROA (Return on Assets) có ý nghĩa quan trọng trong việc đánh giá hiệu quả hoạt động của một doanh nghiệp, đặc biệt là cách doanh nghiệp sử dụng tài sản để tạo ra lợi nhuận. Cụ thể, ROA cho biết:

- Hiệu quả sử dụng tài sản: ROA đo lường mức độ sinh lời mà một doanh nghiệp có thể tạo ra từ mỗi đồng tài sản mà nó sở hữu. Chỉ số này càng cao, doanh nghiệp càng sử dụng tài sản của mình hiệu quả hơn để tạo ra lợi nhuận.

- So sánh doanh nghiệp: ROA là công cụ hữu ích để so sánh hiệu suất của các doanh nghiệp trong cùng ngành. Doanh nghiệp có ROA cao hơn thường được coi là hoạt động hiệu quả hơn so với các đối thủ cùng ngành.

- Quản lý tài sản: ROA giúp nhà quản lý và nhà đầu tư đánh giá khả năng quản lý tài sản của doanh nghiệp. Một ROA ổn định và cao thường cho thấy doanh nghiệp có chiến lược sử dụng tài sản hợp lý và hiệu quả.

- Quyết định đầu tư: Đối với nhà đầu tư, ROA là một chỉ số quan trọng để xem xét khi quyết định đầu tư vào một doanh nghiệp. Một ROA cao thường là dấu hiệu của một doanh nghiệp có tiềm năng lợi nhuận tốt, đồng thời giảm rủi ro đầu tư.

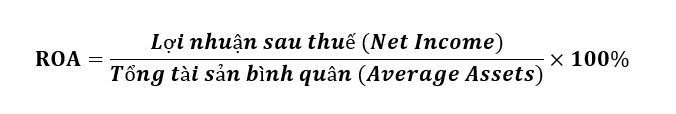

Công thức tính chỉ số ROA

Để tính ROA, ta lấy lợi nhuận ròng (Net Profit) chia cho tổng tài sản (Total Assets), sau đó nhân với 100 để quy đổi thành phần trăm. Chỉ số ROA cho biết doanh nghiệp tạo ra được bao nhiêu phần trăm lợi nhuận từ tổng số tài sản mà mình sở hữu.

Trong đó:

- Lợi nhuận trước thuế là khoản lợi nhuận còn lại sau khi đã trừ đi tất cả các chi phí và thuế.

- Tổng tài sản trung bình được tính bằng cách cộng tổng tài sản cuối kỳ hiện tại với tổng tài sản cuối kỳ của kỳ trước, sau đó chia cho 2.

Cách phân tích chỉ số ROA trên báo cáo tài chính

Lợi tức trên tài sản (ROA) phải là số dương và giá trị càng cao càng tốt. So sánh ROA của các công ty trong cùng ngành hoặc với mức trung bình của ngành giúp đánh giá khả năng sinh lời của doanh nghiệp.

- Nếu ROA của một doanh nghiệp cao, điều đó cho thấy doanh nghiệp có khả năng tạo ra lợi nhuận lớn hơn so với số vốn đầu tư ban đầu, tức là doanh nghiệp sử dụng tài sản của mình một cách hiệu quả. Tuy nhiên, một ROA cao cũng có thể thu hút các đối thủ mới tham gia thị trường dễ dàng hơn, vì không đòi hỏi đầu tư vốn lớn vào tài sản.

- Ngược lại, ROA thấp cho thấy doanh nghiệp không sử dụng tài sản hiệu quả để tạo ra lợi nhuận hoặc chưa hoàn toàn cạnh tranh khi so sánh với các công ty trong cùng ngành.

Ví dụ, nếu ROA của Công ty A trong năm 2024 đạt 12%, điều đó có nghĩa là công ty thu được 120 triệu đồng lợi nhuận cho mỗi tỷ đồng tài sản trong năm. ROA càng cao, doanh nghiệp càng cho thấy khả năng sử dụng tài sản hiệu quả.

Áp dụng phân tích chỉ số ROA khi phân tích doanh nghiệp

Chỉ số ROA thế nào là đủ tốt đối với doanh nghiệp thì còn phải phụ thuộc vào các yếu tố sau đây:

Công ty đang hoạt động trong lĩnh vực nào?

Mỗi lĩnh vực kinh doanh có đặc điểm riêng về cơ cấu tài sản. Ví dụ, các ngành thâm dụng vốn như sản xuất và cơ sở hạ tầng thường có ROA thấp hơn vì cần đầu tư lớn vào tài sản cố định. Ngược lại, các ngành dịch vụ có thể đạt ROA cao hơn do yêu cầu về vốn ít hơn.

Vì vậy, không thể nói rằng “ROA cao hơn X% là tốt, còn thấp hơn là xấu” – sẽ không có một con số cố định để đánh giá tốt hay xấu. Điều quan trọng là phải xem xét mô hình kinh doanh của công ty và lĩnh vực mà công ty đang hoạt động khi đánh giá ROA.

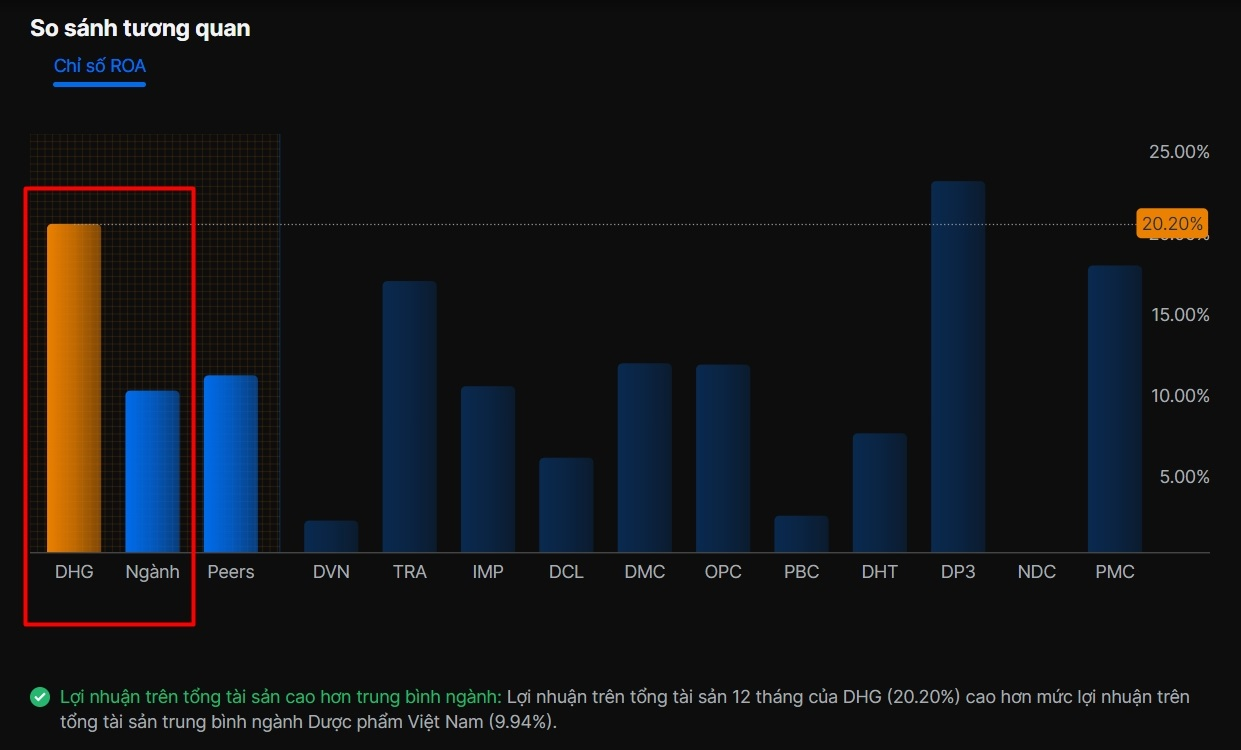

So sánh với trung bình ngành

Một cách hiệu quả để sử dụng ROA trong phân tích cổ phiếu là so sánh ROA của công ty với mức trung bình của ngành. Điều này giúp bạn xác định liệu công ty đang hoạt động tốt hơn hay kém hơn so với các đối thủ trong cùng ngành, đặc biệt là về khả năng sử dụng tài sản để tạo ra lợi nhuận.

Công ty có chỉ số cao hơn mức trung bình ngành thường được coi là hiệu quả hơn trong việc tạo ra lợi nhuận từ tài sản, trong khi công ty có chỉ số thấp hơn có thể bị đánh giá là kém hiệu quả hơn.

Phân tích xu hướng

Một phương pháp đánh giá khác là phân tích xu hướng của công ty theo thời gian. Nếu ROA của công ty liên tục tăng trong vài năm, đó có thể là dấu hiệu cho thấy doanh nghiệp đang sử dụng tài sản hiệu quả hơn so với trước đây. Ngược lại, nếu giảm dần theo thời gian, điều này có thể cho thấy công ty đang gặp khó khăn trong việc tạo ra lợi nhuận từ tài sản của mình.

Xem xét triển vọng tăng trưởng trong tương lai

Mặc dù ROA cao hơn thường được coi là tốt hơn vì nó cho thấy công ty đang sử dụng tài sản của mình hiệu quả để tạo ra lợi nhuận, nhưng khi đánh giá một cổ phiếu, bạn cũng cần xem xét triển vọng tăng trưởng trong tương lai của công ty.

Một công ty có ROA cao trong vài năm qua có thể gặp khó khăn trong việc duy trì mức đó nếu hoạt động trong một ngành đã trưởng thành, với ít cơ hội mở rộng hoặc đổi mới. Ngược lại, một công ty có chỉ số hiện tại thấp nhưng hoạt động trong một ngành đang phát triển với nhu cầu cao và nhiều cơ hội mở rộng có thể có tiềm năng tăng trưởng lớn hơn trong tương lai.

Những điểm cần lưu ý khi tính ROA thực tế

ROA là chỉ số quan trọng giúp doanh nghiệp đánh giá hiệu quả sử dụng tài sản để tạo ra lợi nhuận. Tuy nhiên, khi áp dụng trong thực tế, việc tính ROA không chỉ đơn giản là lấy công thức “lợi nhuận ròng / tổng tài sản”. Có nhiều yếu tố cần cân nhắc như thời điểm ghi nhận số liệu, sự biến động tài sản trong kỳ, hay cách loại trừ các khoản bất thường để phản ánh chính xác hiệu quả kinh doanh. Nắm rõ những lưu ý này sẽ giúp nhà quản trị, nhà đầu tư có cái nhìn đúng hơn về hiệu quả hoạt động của doanh nghiệp.

Kỳ tính tỷ suất sinh lời ròng của tài sản

Tùy thuộc vào khoảng thời gian của báo cáo—tháng, quý, hoặc năm—người phân tích có thể tính ROA cho từng giai đoạn theo yêu cầu thực tế. Khi so sánh ROA qua các thời kỳ, cần lưu ý để đảm bảo sự so sánh là tương ứng và chính xác.

Tỷ suất sinh lời ròng của tài sản

Nhiều nghiên cứu đã chỉ ra rằng không có con số cụ thể cho tỷ suất sinh lời ròng của tài sản (ROA) được xem là tốt, vì chỉ số này phụ thuộc vào quy mô và ngành nghề của doanh nghiệp. Một năm ROA không đủ để chứng minh hiệu quả hoạt động của doanh nghiệp trong tương lai; vì vậy, các nhà đầu tư thường theo dõi chỉ số này trong khoảng thời gian dài hơn—3-5 năm để đánh giá trung hạn và có thể lên đến hàng chục năm để nhận thấy sự thay đổi và tác động của các yếu tố kinh doanh lâu dài.

Bên cạnh đó, chỉ số này cũng được đánh giá dựa trên mức độ ổn định của doanh nghiệp. Nếu tăng dần qua các năm, điều này cho thấy doanh nghiệp hoạt động ổn định và có lợi nhuận sau thuế tốt. Ngược lại, nếu biến động thất thường hoặc giảm dần theo thời gian, doanh nghiệp có thể bị đánh giá là không ổn định hoặc giảm hiệu quả hoạt động.

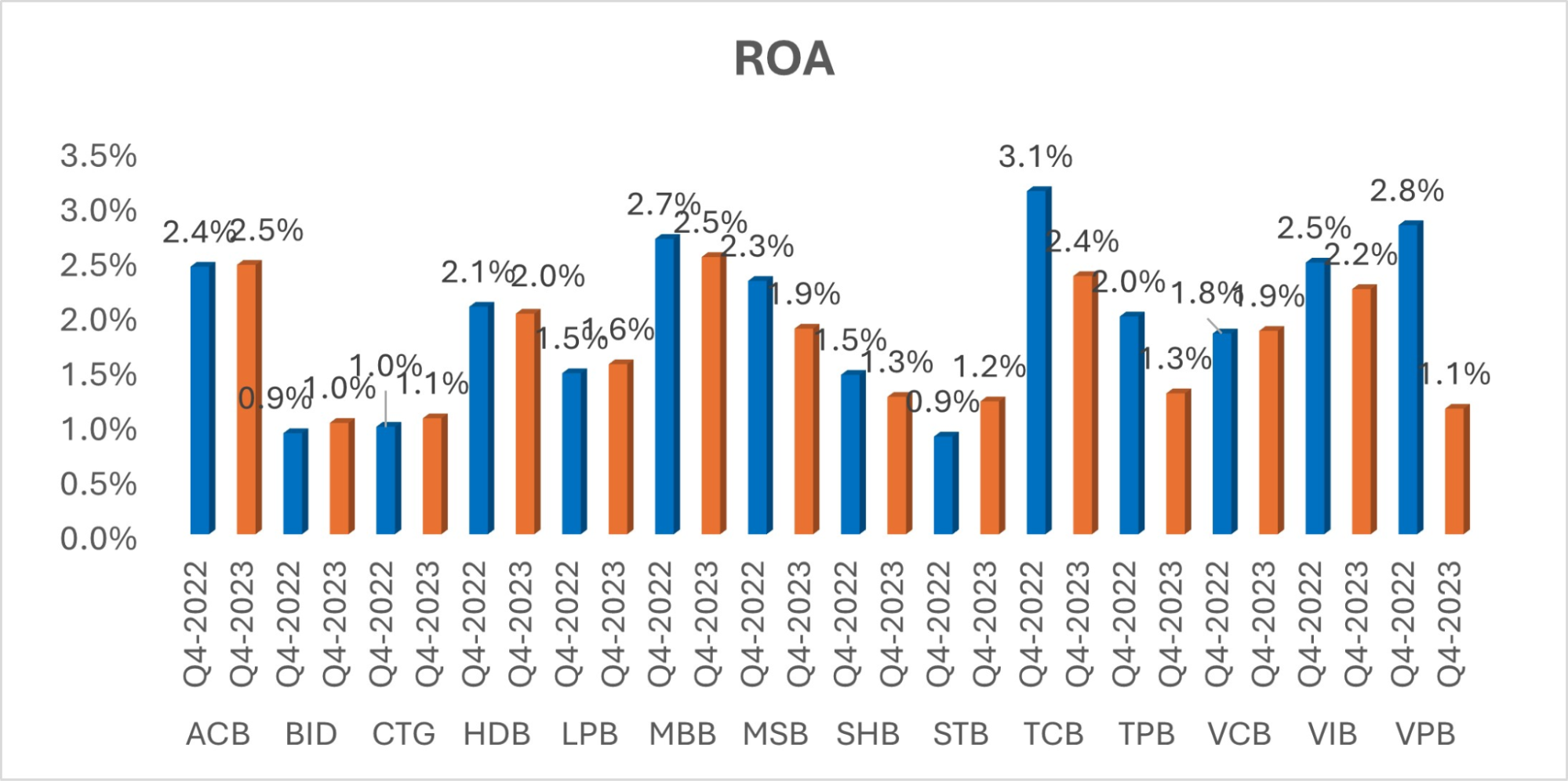

Chỉ số ROA theo từng ngành

Một trong những sai lầm phổ biến khi đánh giá ROA là so sánh trực tiếp chỉ số này giữa các doanh nghiệp thuộc ngành nghề khác nhau. Thực tế, mỗi ngành có cấu trúc tài sản, vốn đầu tư ban đầu và chu kỳ kinh doanh khác nhau, dẫn đến mức ROA trung bình chênh lệch đáng kể.

Ví dụ, ngành công nghệ phần mềm thường có ROA rất cao (10–15 %) bởi mô hình kinh doanh “tài sản nhẹ”: hầu hết giá trị đến từ chất xám, thương hiệu và phần mềm chứ không phải nhà xưởng hay máy móc. Trong khi đó, ngân hàng lại có ROA chỉ quanh mức 0.8–1 % nhưng vẫn được coi là hiệu quả, bởi tài sản trong bảng cân đối của họ chủ yếu là các khoản cho vay và chứng khoán – con số rất lớn khiến mẫu số của ROA bị “kéo xuống”.

Dưới đây là số liệu ROA trung bình của một số ngành (theo thống kê toàn cầu và tham khảo tại thị trường Việt Nam):

-

Công nghệ thông tin: ~12 %

-

Dịch vụ bảo quản & cá nhân (dịch vụ spa, fitness, chăm sóc sức khỏe tư nhân): ~9.5 %

-

Ngành bán lẻ may mặc: ~2.7 %

-

Ngân hàng khu vực: ~0.9 %

Có thể thấy, một doanh nghiệp công nghệ với ROA 10 % chỉ được coi là “khá”, trong khi một ngân hàng đạt ROA 1 % lại được đánh giá là “tốt” so với chuẩn ngành.

Để việc so sánh trở nên trực quan và chính xác, doanh nghiệp hoặc nhà đầu tư nên:

- Sử dụng biểu đồ cột hoặc bảng benchmark: đặt ROA trung bình ngành làm “mốc chuẩn”, sau đó so sánh với doanh nghiệp mục tiêu.

- Phân tích theo nhóm ngành chi tiết: thay vì chỉ nói “ngành bán lẻ”, cần tách thành bán lẻ thực phẩm, bán lẻ may mặc, bán lẻ điện tử… vì đặc thù tài sản khác nhau.

- Theo dõi biến động qua thời gian: không chỉ so với ngành, mà còn so sánh ROA của doanh nghiệp qua 3–5 năm để thấy xu hướng cải thiện hay suy giảm.

Ví dụ:

-

Vinamilk (thực phẩm – FMCG) thường có ROA khoảng 17–20 %, cao hơn nhiều so với chuẩn ngành sản xuất chế biến, cho thấy khả năng tận dụng tài sản vượt trội.

-

Thế Giới Di Động (MWG) trong bán lẻ điện thoại – điện máy có ROA khoảng 6–7 %, cao hơn benchmark bán lẻ may mặc (2.7 %) nhưng thấp hơn FMCG, phản ánh mô hình cần nhiều vốn lưu động và hàng tồn kho.

-

Ngân hàng Vietcombank có ROA ~1 %, ngang chuẩn ngành ngân hàng, chứng tỏ hiệu quả tương đồng với mặt bằng chung.

Tóm lại, ROA chỉ thực sự có ý nghĩa khi được đặt trong ngữ cảnh ngành. Thay vì nhìn vào con số tuyệt đối, doanh nghiệp và nhà đầu tư cần tự hỏi: “ROA của mình cao hay thấp so với chuẩn ngành?” – từ đó mới có đánh giá đúng về hiệu quả sử dụng tài sản.

Vì sao ROA khác biệt giữa ngành?

Sự chênh lệch ROA xuất phát từ cấu trúc tài sản và mô hình kinh doanh:

-

Ngành thâm dụng tài sản (như sản xuất, vận tải, điện nước): cần đầu tư lớn vào máy móc, nhà xưởng, dẫn tới ROA thấp.

-

Ngành dịch vụ/ công nghệ: tài sản hữu hình ít, chủ yếu là chất xám, thương hiệu → ROA thường cao.

-

Ngành tài chính/ ngân hàng: có tỷ lệ đòn bẩy cao, tài sản lớn (khoản vay, chứng khoán) → ROA thấp nhưng ROE cao.

Vì vậy, doanh nghiệp cần so sánh ROA trong cùng ngành thay vì đối chiếu với lĩnh vực khác để tránh kết luận sai.

ROA và các tỷ số tài chính liên quan

ROA là một chỉ số tài chính quan trọng và có ý nghĩa rõ ràng. Tuy nhiên, các nhà quản lý và nhà đầu tư thường đánh giá trong bối cảnh cụ thể và cùng với nhiều chỉ số tài chính khác.

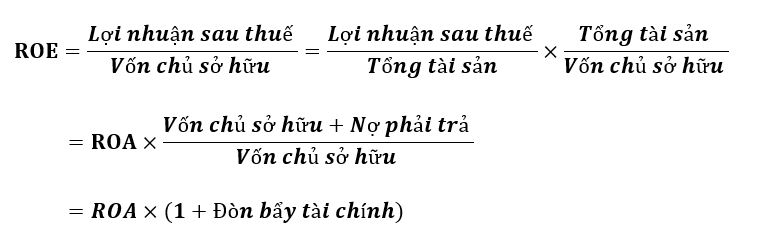

Một chỉ số thường được xem xét cùng với ROA là chỉ số khả năng sinh lợi trên vốn chủ (ROE). Mối quan hệ giữa ROA và ROE thường được phân tích thông qua chỉ số đòn bẩy tài chính.

Khi đánh giá hiệu quả hoạt động, ROA nên được phân tích song song với các chỉ số khác.

-

ROE (Return on Equity – Tỷ suất lợi nhuận trên vốn chủ sở hữu): Nếu doanh nghiệp có ROE cao nhưng ROA thấp, điều đó cho thấy họ đang sử dụng đòn bẩy tài chính lớn, tức phụ thuộc nhiều vào vốn vay để tạo ra lợi nhuận. Đây vừa có thể là cơ hội (tận dụng nợ để tăng trưởng nhanh) nhưng cũng là rủi ro nếu thị trường biến động.

-

ROCE (Return on Capital Employed – Tỷ suất lợi nhuận trên vốn sử dụng): Chỉ số này tính trên cả vốn vay và vốn chủ, phù hợp để phân tích các doanh nghiệp sử dụng nợ nhiều như bất động sản, ngân hàng hay năng lượng. ROCE giúp đánh giá hiệu quả quản lý vốn toàn diện hơn so với chỉ nhìn ROA.

-

BEP (Basic Earning Power – Sức sinh lợi cơ bản): Được tính bằng EBIT/Tổng tài sản, BEP đo khả năng tạo lợi nhuận từ tài sản trước khi bị ảnh hưởng bởi thuế và chi phí lãi vay. Đây là chỉ số “sạch” để so sánh hiệu quả hoạt động cốt lõi giữa các doanh nghiệp ở những môi trường tài chính khác nhau.

Việc kết hợp ROA – ROE – ROCE – BEP sẽ giúp nhà đầu tư và nhà quản lý có cái nhìn toàn diện hơn: ROA cho thấy hiệu quả sử dụng tài sản, ROE phản ánh lợi ích của cổ đông, ROCE cân bằng vốn vay và vốn chủ, còn BEP bóc tách sức sinh lợi thật sự của hoạt động kinh doanh.

>>> Xem thêm: Chỉ số ROE là gì? Vai trò, công thức và mặt hạn chế của ROE

Công thức này giúp các nhà quản lý doanh nghiệp và nhà đầu tư đánh giá chính xác khả năng sử dụng nguồn lực hiệu quả trong hoạt động kinh doanh của doanh nghiệp.

5 Cách Cải Thiện ROA Trong Doanh Nghiệp (Chi Tiết & Thực Tế)

Trong bức tranh tài chính doanh nghiệp, ROA (Return on Assets – tỷ suất lợi nhuận trên tài sản) là một trong những chỉ số phản ánh rõ nhất hiệu quả sử dụng tài sản để tạo ra lợi nhuận. Tuy nhiên, nhiều doanh nghiệp dù doanh thu vẫn tăng nhưng ROA lại thấp, nguyên nhân thường nằm ở việc tài sản chưa được khai thác hết công suất, chi phí vận hành cao hoặc vốn bị “chôn” trong các khoản đầu tư ngoài ngành.

Để cải thiện ROA, doanh nghiệp không chỉ cần tối ưu chi phí hay tăng doanh thu, mà quan trọng hơn là biết làm thế nào để mỗi đồng tài sản đem về nhiều giá trị hơn. Dưới đây là 5 giải pháp chi tiết, từ việc quản lý tài sản hiệu quả, cải thiện lợi nhuận ròng đến tái cấu trúc vốn và ứng dụng phân tích tài chính, giúp doanh nghiệp nâng cao chỉ số ROA một cách bền vững.

1. Tăng hiệu quả sử dụng tài sản hiện có

Một trong những “cái bẫy” phổ biến khiến ROA thấp là doanh nghiệp sở hữu quá nhiều tài sản nhưng không tận dụng hết công suất. Ví dụ: nhà máy hoạt động 50% công suất, văn phòng cho thuê để trống, hoặc tồn kho lớn nhưng khó bán.

-

Cách làm chi tiết:

-

Kiểm kê tài sản định kỳ: Lập danh mục tất cả tài sản → phân loại thành tài sản tạo ra dòng tiền trực tiếp, tài sản hỗ trợ và tài sản không còn giá trị.

-

Thanh lý/cho thuê lại: Nếu doanh nghiệp có nhà kho trống, máy móc nhàn rỗi → đưa lên sàn cho thuê (VD: cho thuê nhà xưởng qua các nền tảng BĐS công nghiệp).

-

Chuyển đổi mục đích sử dụng: Một số DN chuyển văn phòng lớn sang co-working space, vừa tiết kiệm chi phí, vừa giảm tài sản cố định.

Ví dụ: FPT từng bán lại trụ sở cũ, chuyển sang thuê văn phòng để tập trung vốn đầu tư vào mảng phần mềm – ROA cải thiện rõ rệt nhờ tối ưu tài sản.

-

2. Tăng lợi nhuận ròng thông qua tối ưu chi phí

ROA = Lợi nhuận ròng / Tổng tài sản → nếu không tăng được doanh thu, hãy tăng lợi nhuận bằng cách tối ưu chi phí.

-

Cách làm chi tiết:

-

Rà soát chi phí OPEX (chi phí vận hành): cắt giảm chi phí quản lý không cần thiết (ví dụ: hội thảo xa xỉ, văn phòng thừa).

-

Tự động hóa: Ứng dụng ERP, CRM, HRM để giảm chi phí nhân sự giấy tờ.

-

Đàm phán chuỗi cung ứng: Nhiều DN bán lẻ tăng ROA bằng cách yêu cầu nhà cung cấp chia sẻ chi phí marketing hoặc giảm chiết khấu nhập hàng.

-

Thuế & Tài chính: Tận dụng ưu đãi thuế (khu công nghệ cao, doanh nghiệp đổi mới sáng tạo) để giảm chi phí cố định.

Ví dụ: Thế Giới Di Động (MWG) từng giảm hàng loạt chi phí cửa hàng (điện, thuê mặt bằng) nhờ thương lượng lại với chủ nhà → lợi nhuận ròng tăng, ROA cải thiện.

-

3. Tăng tốc độ quay vòng tài sản

Nếu tài sản quay vòng chậm (hàng tồn kho lâu, công nợ kéo dài) thì ROA thấp dù lợi nhuận không tệ.

-

Cách làm chi tiết:

-

Quản lý tồn kho theo JIT (Just in Time): chỉ nhập hàng khi có nhu cầu. Điều này giúp giảm tồn kho, tiết kiệm vốn lưu động.

-

Ứng dụng dự báo nhu cầu: dùng AI/Big Data để dự đoán xu hướng bán hàng → tránh nhập dư thừa.

-

Quản lý công nợ: tạo chính sách chiết khấu khi khách hàng thanh toán sớm, đồng thời thắt chặt hạn mức tín dụng.

-

Tăng vòng quay máy móc: đầu tư vào hệ thống bảo trì dự đoán (predictive maintenance) để máy móc không bị downtime → tạo thêm sản lượng.

Ví dụ: Vinamilk tối ưu vòng quay tồn kho nguyên liệu sữa bằng cách dự báo nhu cầu thị trường theo mùa vụ → vốn lưu động giảm, ROA tăng.

-

4. Tái cấu trúc danh mục đầu tư & chiến lược vốn

Một DN có thể “ôm” quá nhiều dự án ngoài ngành, khiến tổng tài sản phình to nhưng lợi nhuận không theo kịp. Điều này làm ROA thấp đi.

-

Cách làm chi tiết:

-

Thoái vốn khỏi dự án ngoài lõi: bán các mảng đầu tư không hiệu quả (bất động sản, đầu tư tài chính).

-

Tái phân bổ vốn vay: thay vì vay để mua tài sản cố định kém hiệu quả, hãy đầu tư vào công nghệ hoặc mảng sinh lời cao.

-

Tập trung ngành lõi: đưa vốn về mảng mang lại lợi nhuận bền vững (ví dụ: FPT tập trung phần mềm thay vì BĐS).

-

So sánh suất sinh lời (IRR) của từng dự án để ưu tiên đầu tư.

Ví dụ: Masan Group thoái vốn mảng bia, tập trung vào bán lẻ & thực phẩm, từ đó cải thiện chỉ số ROA và ROE.

-

5. Ứng dụng phân tích Dupont để tìm nguyên nhân gốc

Nhiều DN chỉ nhìn ROA thấp mà không biết vì sao. Lúc này cần “mổ xẻ” bằng Dupont Analysis:

-

Công thức:

ROA = (Lợi nhuận ròng / Doanh thu) × (Doanh thu / Tổng tài sản). -

Nếu biên lợi nhuận thấp → tập trung giảm chi phí, tăng giá trị sản phẩm để nâng giá bán.

-

Nếu vòng quay tài sản thấp → tập trung vào giảm hàng tồn, thu hồi nợ, hoặc bán bớt tài sản.

-

Phân tích theo ngành: ví dụ ngành ngân hàng ROA thấp là bình thường (1%), nhưng ngành công nghệ mà ROA dưới 5% thì là cảnh báo.

Ví dụ: Một công ty bán lẻ có ROA thấp do vòng quay tài sản chậm → giải pháp không phải cắt chi phí, mà là quản lý tồn kho và công nợ tốt hơn.

Kết

Bằng cách phân tích ROA cùng với các số liệu tài chính khác, bạn có thể có cái nhìn sâu hơn về tình hình tài chính của công ty và đưa ra các quyết định đầu tư thông minh hơn. Hy vọng các thông tin trong bài viết trên phần nào giúp các chủ doanh nghiệp hiểu rõ hơn về chỉ số ROA và có thể áp dụng cách phân tích ROA một cách hiệu quả trong việc đánh giá sức khỏe tài chính của doanh nghiệp.